Disclaimer: As informações contidas neste artigo são fornecidas apenas para fins didáticos e informativos. Não devem ser interpretadas como recomendações de investimento ou aconselhamento financeiro. O conteúdo apresentado destina-se a fornecer conhecimento geral sobre o tópico abordado.

Introdução

Call e Put, o que são ? No mundo dos investimentos, existem várias ferramentas e instrumentos que os investidores podem utilizar para gerenciar seus recursos e buscar retornos. Uma dessas ferramentas são os derivativos.

Pense neles como contratos especiais que permitem aos investidores fazer acordos baseados no comportamento futuro de determinados ativos, como ações ou moedas. É uma forma de se proteger de variações de preços ou até mesmo de buscar ganhos com essas variações.

As opções de ações são um tipo específico de contrato que dá ao investidor o direito de comprar ou vender determinadas ações a um preço combinado, dentro de um período estabelecido.

Por exemplo, Imagine que você vê uma oportunidade em uma ação que está a R$ 10 hoje, e acredita que ela possa valer R$ 15 em um mês. Com as opções, você pode se comprometer a comprar essa ação pelo preço de R$ 10 mesmo que, no futuro, ela esteja valendo mais.

Ficou curioso ? não se preocupe ao final deste artigo te prometo que você vai ter uma boa noção inicial sobre opções.

Call e Put o Que São ?

Opções são instrumentos financeiros derivativos que conferem ao seu titular o direito, mas não a obrigação, de comprar ou vender um ativo a um preço estipulado em um determinado período. É uma ferramenta que permite alavancagem no mercado, aumentando o potencial de retorno, mas também os riscos.

O Que São Calls

Uma opção Call é um contrato que confere ao titular o direito de comprar um ativo a um preço acordado. Se você é detentor de uma opção Call e acredita na valorização do ativo subjacente até a data de vencimento, pode se beneficiar comprando o ativo por um preço inferior ao de mercado.

Vantagens e Desvantagens da Opção Call

A principal vantagem da opção Call é a chance de alavancar retornos. Com um investimento relativamente pequeno, é possível ter exposição a um lote significativo do ativo subjacente. O risco reside no fato de que, se o ativo não valorizar como esperado, a opção pode virar pó, significando perda total do capital investido.

O Que São Puts

Em contraste, uma opção Put dá ao titular o direito de vender um ativo a um preço previamente acordado. Se você detém uma opção Put e prevê a desvalorização do ativo base até o vencimento, pode se beneficiar vendendo o ativo por um preço acima do mercado.

Vantagens e Desvantagens da Opção Put

A vantagem da opção Put é a proteção contra a desvalorização de um ativo. É uma forma de seguro. Da mesma forma que a Call, há alavancagem. O risco é semelhante: se o ativo valorizar, a opção perde seu valor.

Estratégias Simples com Call e Put

Para quem está iniciando no universo das opções, é fundamental começar com estratégias básicas que proporcionem uma compreensão mais clara de como esse mercado funciona. Vamos abordar algumas dessas estratégias:

- Compra de Call: Esta é a tática inicial mais comum. Comprando uma opção Call, o investidor está otimista, esperando que o ativo subjacente tenha uma valorização. Se, antes do vencimento, o preço do ativo ultrapassar o preço de exercício da opção Call, há possibilidade de lucro.

- Compra de Put: Esta é a contrapartida da Call. Ao adquirir uma opção Put, o investidor espera que o ativo subjacente desvalorize. Se, antes do vencimento, o preço do ativo estiver abaixo do preço de exercício da opção Put, pode-se obter lucro.

Os traders muitas vezes combinam opções Call e Put para formular estratégias como por exemplo as travas de alta e baixa:

- Travas de Alta: Esta estratégia é implementada através da compra de uma opção Call com um determinado preço de exercício e, simultaneamente, vendendo outra opção Call com preço de exercício mais alto. A expectativa é que o ativo subjacente valorize, mas não além do preço de exercício da opção vendida.

- Travas de Baixa: Nessa tática, o investidor compra uma opção Put com um certo preço de exercício e vende outra opção Put com um preço de exercício mais baixo. A expectativa é que o ativo subjacente desvalorize, porém, não abaixo do preço de exercício da opção vendida.

Existem uma infinidade de estratégias com opções foram mencionadas neste tópico as mais simples para que está iniciando seu estudo e compreensão sobre as opções.

Nomenclatura Das Opções

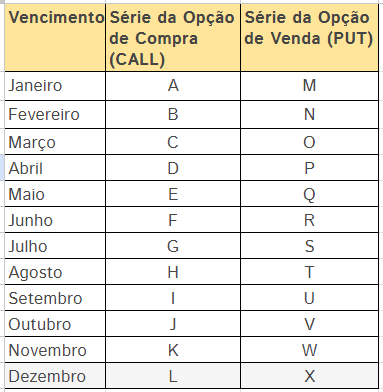

A nomenclatura das opções segue um padrão que ajuda os investidores a identificar rapidamente suas características.

Ela é composta pela sigla do ativo subjacente, seguida por uma letra que indica o mês de vencimento e, por fim, por números que representam o preço de exercício da opção.

Quanto aos meses de vencimento, eles são padronizados. Em geral, as opções de ações e índices vencem na terceira segunda-feira de cada mês.

É importante estar atento a essas datas, pois, após o vencimento, a opção perde sua validade e não pode mais ser exercida.

Vamos para um exemplo prático:

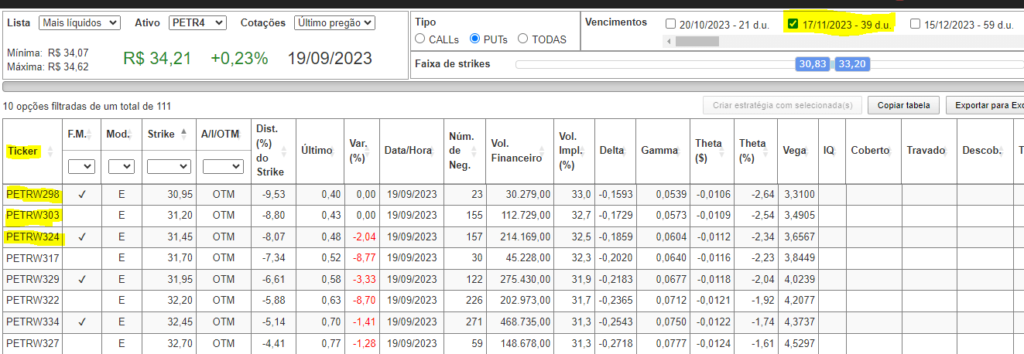

Na tela abaixo temos a serie de PUTs com vencimento para o mês de novembro de 2023, observe na coluna Ticker (destacada em Amarelo), a composição do nome de cada opção disponível.

O que São as Gregas Das Opções ?

As “gregas” são medidas essenciais no mundo das opções que ajudam os investidores a entender diversos fatores de risco associados a uma opção. Vamos abordar as principais gregas de forma simplificada:

- Delta (∆): Representa a sensibilidade do preço da opção em relação à variação do preço do ativo subjacente, Se o Delta for 1 para uma opção de compra (Call), isso indica que, para cada R$1,00 de aumento no preço do ativo subjacente, o preço da opção aumentará R$1,00

- Gamma (Γ): Mostra a variação do Delta em relação à variação do preço do ativo subjacente,exemplo: Se o Gamma for 1 e o Delta for 0,5, se o ativo subjacente subir R$1, o Delta aumentará de 0,5 para 1,5.

- Theta (Θ): Mede o impacto do tempo no preço da opção,exemplo: Se o Theta de uma opção for -1, isso indica que o preço da opção diminuirá R$1 por dia.

- Vega (ν): Representa a sensibilidade do preço da opção em relação à volatilidade implícita do ativo subjacente, exemplo: Se o Vega for 1 e a volatilidade implícita subir 1%, o preço da opção aumentará R$1,00

- Rho (ρ): Mede a sensibilidade da opção à variação das taxas de juros, exemplo: Se o Rho for 1 e a taxa de juro subir 1%, o preço da opção aumentará R$1,00

As gregas são fundamentais para avaliar os diferentes fatores que influenciam o preço de uma opção. É especialmente importante que o trader de opções tenha uma profunda compreensão das gregas.

Volatilidade Histórica vs. Volatilidade Implícita

Volatilidade Histórica

Refere-se à variação passada do preço de um ativo. Em outras palavras, ela mede o quão agitado foi o comportamento de um ativo no passado, seja uma ação, uma moeda ou qualquer outro. É como olhar pelo retrovisor, vendo como o preço se comportou historicamente.

Volatilidade Implícita

É uma projeção de como o mercado acredita que um ativo se comportará no futuro. É extraída dos preços das opções no mercado.

Para quem opera opções, entender a volatilidade implícita é fundamental, pois ela indica as expectativas futuras do mercado e pode ajudar a determinar se uma opção está subvalorizada ou sobrevalorizada.

Ao compreender estas duas volatilidades, o investidor tem mais ferramentas para analisar riscos e oportunidades.

IVRank: O Que É e Por Que É Importante?

O IVRank (ou “Ranking de Volatilidade Implícita”) é uma ferramenta usada por operadores de opções para medir a atual volatilidade implícita de um ativo em relação à sua variação ao longo de um período de tempo. Basicamente, ele nos diz se a volatilidade implícita atual está alta ou baixa em comparação com sua própria história.

Imagine uma régua onde o ponto mais baixo de volatilidade implícita dos últimos 12 meses seja 0% e o ponto mais alto seja 100%. O IVRank nos diz onde a volatilidade implícita atual está nessa régua. Por exemplo, se o IVRank for 70%, significa que a volatilidade implícita atual está mais alta do que 70% das vezes nos últimos 12 meses.

Para quem opera opções, compreender o IVRank é crucial, pois ele pode indicar se as opções estão caras ou baratas. Isso ajuda o investidor a tomar decisões mais informadas, seja para comprar ou vender opções.

Como São Precificadas as Opções?

Quando falamos em opções, muitos se perguntam: “Como é determinado o preço dessa opção?” A resposta envolve alguns fatores e um pouquinho de matemática, mas vamos simplificar!

- Valor Intrínseco: Imagine que você tem uma opção que lhe dá o direito de comprar uma ação por R$50. Se essa ação estiver sendo negociada no mercado por R$55, essa diferença de R$5 é o valor intrínseco da opção. Basicamente, é o valor “real” da opção naquele exato momento.

- Valor Extrínseco (ou Valor do Tempo): Este é um pouco mais abstrato. Vamos pensar assim: se faltam vários meses para sua opção expirar, há mais chances de a ação se mover favoravelmente, certo? Esse potencial é refletido no valor extrínseco. À medida que o tempo passa e a data de vencimento se aproxima, esse valor diminui, até que no dia do vencimento, só restará o valor intrínseco.

- Volatilidade: Lembra quando falamos da “agitação” dos preços? A volatilidade impacta diretamente no preço da opção. Se o mercado espera muita movimentação para uma ação, as opções relacionadas a ela tendem a ser mais caras.

- Taxa de Juros: As taxas de juro também desempenham um papel na precificação. Quando os juros sobem, tendem a elevar o preço das opções de compra e a reduzir o das opções de venda.

Em resumo, a precificação das opções envolve uma combinação desses fatores. Existem modelos matemáticos, como o modelo Black-Scholes, que ajudam os investidores a calcular esse preço, mas o importante é entender os conceitos básicos e o impacto de cada fator.

Opções ATM, ITM e OTM

Opções ATM (At The Money)

ATM se refere às opções “No Dinheiro”. Isso significa que o preço de exercício da opção está muito próximo ou igual ao preço atual do ativo subjacente.

Por exemplo, se uma ação está sendo negociada a R$50, uma opção de compra com preço de exercício de R$50 é considerada ATM. Essas opções têm um valor intrínseco quase zero e são compostas principalmente pelo valor extrínseco.

Opções ITM (In The Money)

ITM é a sigla para opções “Dentro do Dinheiro”. No caso de uma opção de compra (Call), isso significa que o preço de exercício é inferior ao preço atual do ativo subjacente.

Já para uma opção de venda (Put), o preço de exercício é superior ao preço atual do ativo. Se uma ação está sendo negociada a R$50, uma opção de compra com preço de exercício de R$45 é considerada ITM. Essas opções têm um valor intrínseco positivo.

Opções OTM (Out of The Money)

OTM se refere às opções “Fora do Dinheiro”. Para opções de compra, isso significa que o preço de exercício é superior ao preço atual do ativo subjacente. Para opções de venda, é o contrário: o preço de exercício é inferior ao preço atual.

Usando o exemplo anterior, se uma ação está a R$50, uma opção de compra com preço de exercício de R$55 é considerada OTM. Essas opções têm um valor intrínseco de zero e são valorizadas principalmente pelo seu potencial de valorização.

Conclusão

O mundo das opções é um segmento financeiro recheado de possibilidades e, ao mesmo tempo, desafios. Ao entrar nesse universo, não se está apenas buscando lucratividade, mas também uma profunda compreensão dos mecanismos e estratégias que regem esses instrumentos.

A alavancagem, apesar de oferecer chances de retornos expressivos, traz consigo riscos inerentes que, se mal gerenciados, podem levar a perdas significativas.

Mais do que simplesmente conhecer a diferença entre Call e Put, é fundamental entender o impacto das variáveis macroeconômicas, a volatilidade do mercado, os eventos globais e a psicologia dos investidores no valor dessas opções.

Todo investidor, seja ele novato ou experiente, deve se munir de informações, ferramentas analíticas e, acima de tudo, de um mindset educado para as oscilações do mercado.

Em suma, a jornada no mercado de opções é contínua e repleta de aprendizados. Com a preparação correta, é possível não apenas navegar, mas também prosperar neste mar de oportunidades.

Não deixe ver alguns outros artigos que podem te interessar: 5 Dicas de Como Escolher as Melhores Ações, O Que São Criptoativos e O Que São ETFs

Até a próxima!